Ein umfassender Leitfaden zu Darlehensarten: Das richtige Darlehen für jedes Bedürfnis

Bei der Suche nach einem Darlehen stehen Kreditnehmer vor einer Vielzahl von Optionen. Jede Darlehensart hat ihre eigenen Merkmale, Vorteile und gegebenenfalls Nachteile. In diesem Beitrag werden wir die gängigsten Darlehensarten erkunden und insbesondere auf das Annuitätendarlehen eingehen, eine beliebte Wahl für viele Kreditnehmer.

Was für Darlehensarten gibt es?

Darlehensarten unterscheiden sich in mehreren Aspekten, darunter die Verwendungszwecke, Sicherheiten, Zinsen und Rückzahlungsmodalitäten. Zu den gängigsten Typen gehören Konsumentenkredite, Hypothekendarlehen, Unternehmenskredite und Studentendarlehen. Jede Art dient einem spezifischen Zweck und bietet unterschiedliche Konditionen, die auf die Bedürfnisse des Kreditnehmers zugeschnitten sind. Ein weiterer wichtiger Aspekt bei der Unterscheidung von Darlehensarten ist die Laufzeit des Kredits.

Diese kann von kurzfristig bis langfristig reichen und beeinflusst somit die Gesamtkosten des Darlehens. Kurzfristige Kredite werden in der Regel innerhalb eines Jahres zurückgezahlt, während langfristige Darlehen über mehrere Jahre oder sogar Jahrzehnte laufen können. Die Wahl der Laufzeit hängt oft vom Verwendungszweck des Darlehens ab und sollte sorgfältig je nach individuellen finanziellen Verhältnissen getroffen werden.

Eine weitere Form: Das Annuitätendarlehen

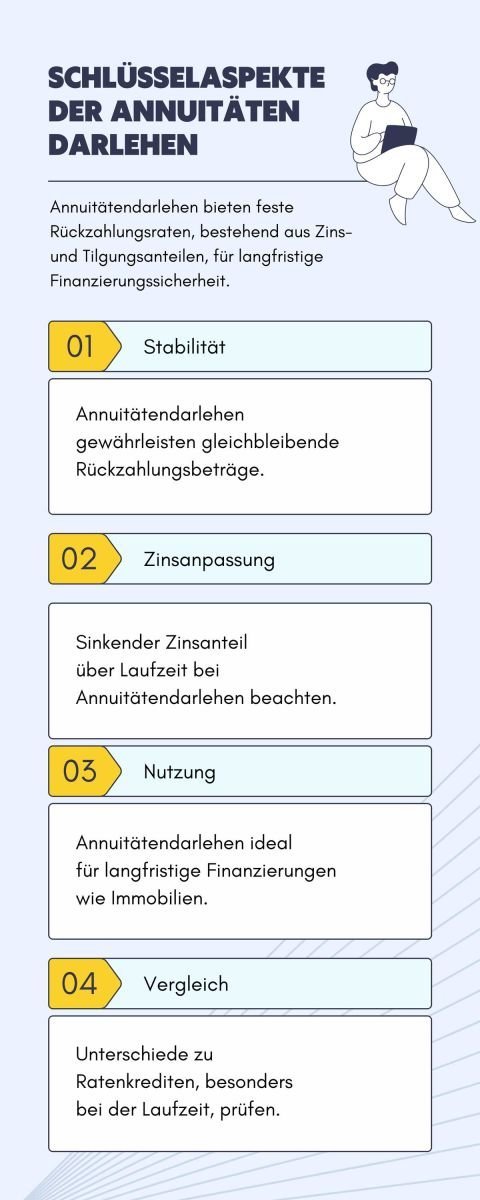

Ein Annuitätendarlehen ist eine Form des Kredits, bei der die Rückzahlung in gleichbleibenden Raten über die Laufzeit erfolgt. Diese Raten, auch Annuitäten genannt, umfassen sowohl Zins- als auch Tilgungsleistungen. Dadurch haben Kreditnehmer den Vorteil einer konstanten Belastung, was die finanzielle Planung erheblich erleichtert. Das Annuitätendarlehen hat den Vorteil, dass die Höhe der Raten während der gesamten Laufzeit konstant bleibt.

Dadurch können Kreditnehmer ihre finanziellen Ausgaben besser planen und haben eine klare Übersicht über ihre monatlichen Belastungen. Zudem sinkt mit jeder Rate auch der noch ausstehende Restbetrag, da sowohl Zinsen als auch Tilgung in jeder Rate enthalten sind. Dies führt dazu, dass das Annuitätendarlehen eine beliebte Wahl für viele Kreditnehmer ist, die nach einer stabilen und berechenbaren Form der Finanzierung suchen.

Vorteile des Annuitätendarlehens

- Planungssicherheit: Die gleichbleibenden Raten bieten eine konstante finanzielle Belastung über die gesamte Laufzeit.

- Zins- und Tilgungszahlungen: In jeder Rate sind sowohl Zinsen als auch ein Teil der Tilgung enthalten, was bedeutet, dass das Darlehen am Ende der Laufzeit vollständig zurückgezahlt ist. Flexibilität bei Bedarf: Sollte es während der Laufzeit zu einer unerwarteten finanziellen Situation kommen, besteht oft die Möglichkeit, Sondertilgungen zu leisten oder die Höhe der Raten anzupassen. Dadurch kann das Darlehen schneller zurückgezahlt oder die monatliche Belastung verringert werden, je nach den individuellen Bedürfnissen des Darlehensnehmers. Dadurch wird die Flexibilität erhöht und ermöglicht eine bessere Anpassung an sich ändernde Lebensumstände.

Berechnung des Annuitätendarlehens

Um ein Annuitätendarlehen zu berechnen, bedarf es einiger Faktoren, darunter der Darlehensbetrag, der Zinssatz und die Laufzeit. Die monatliche Rate, die bei einem Annuitätendarlehen gezahlt werden muss, setzt sich aus Zinsen und Tilgung zusammen. Während zu Beginn der Laufzeit der Grossteil der Rate aus Zinsen besteht, verringert sich der Zinsanteil kontinuierlich, während der Tilgungsanteil ansteigt. Dadurch reduziert sich der Restschuldbetrag mit jeder Zahlung und das Darlehen wird nach Ablauf der vereinbarten Laufzeit vollständig getilgt.

Warum gibt es in der Schweiz kaum Annuitäten-Hypotheken?

In der Schweiz sind Annuitäten-Hypotheken eine Seltenheit. Der Hauptgrund liegt in der steuerlichen Behandlung dieser Darlehensart. Anders als in vielen anderen Ländern bietet die Struktur der Annuitäten-Hypotheken in der Schweiz keinen steuerlichen Vorteil, was dazu führt, dass andere Darlehensarten für Schweizer Immobilienkäufer attraktiver sind.

Das Fehlen steuerlicher Vorteile bei Annuitäten-Hypotheken in der Schweiz führt dazu, dass viele Immobilienkäufer sich für andere Darlehensarten entscheiden. Dadurch bleiben Annuitäten-Hypotheken in der Schweiz eine Seltenheit und werden nur von einer kleinen Anzahl von Kreditnehmern genutzt. Dieser steuerliche Aspekt wirkt sich somit massgeblich auf die Beliebtheit der verschiedenen Hypothekenformen aus.

Flexibilität durch variable Darlehensarten

Neben dem klassischen Annuitätendarlehen gibt es auch Darlehen mit variablen Zinsen, die eine andere Art der Flexibilität bieten. Variable Darlehen sind insbesondere bei schwankenden Zinssätzen auf dem Markt interessant, da sie ermöglichen, von fallenden Zinsen zu profitieren. Allerdings tragen Kreditnehmer hier auch das Risiko steigender Zinsen, was die monatliche Belastung erhöhen kann. Hilfreich sind auch Zinsrechner, die schnell Aufschluss über kommende Kosten geben.

Eine variable Verzinsung kann vor allem für kurzfristig orientierte Kreditnehmer oder solche mit einem höheren Risikotoleranzniveau attraktiv sein. Es ermöglicht eine potenzielle Kostenersparnis in Zeiten sinkender Zinssätze. Jedoch ist es wichtig, das Marktgeschehen im Blick zu behalten und ggf. eine Anpassung der Kreditkonditionen oder einen Wechsel zu einem Festzinsdarlehen in Betracht zu ziehen, um das Risiko von Zinserhöhungen zu managen.

Der Einfluss der Laufzeit auf das Darlehen

Die Laufzeit eines Darlehens spielt eine entscheidende Rolle bei der Bestimmung der Höhe der monatlichen Raten und der Gesamtzinskosten über die gesamte Kreditdauer. Generell gilt: Je länger die Laufzeit, desto niedriger die monatliche Rate. Das kann die finanzielle Belastung im Alltag reduzieren, führt jedoch zu höheren Gesamtzinskosten.

Kurzfristige Darlehen hingegen bieten den Vorteil, dass der Kredit schneller abbezahlt wird und insgesamt weniger Zinsen anfallen. Das setzt allerdings eine höhere monatliche Rückzahlungsfähigkeit voraus. Die Wahl der passenden Laufzeit sollte daher sorgfältig abgewogen werden, um eine Balance zwischen monatlicher Belastung und Gesamtzinskosten zu finden.

Fazit

Verschiedene Darlehensarten bieten Kreditnehmern je nach individuellen Bedürfnissen und finanziellen Möglichkeiten massgeschneiderte Lösungen. Während das Annuitätendarlehen durch gleichbleibende Raten eine hohe Planungssicherheit und damit eine leichtere Haushaltsplanung ermöglicht, bieten variable Darlehen die Chance, bei sinkenden Zinsen Geld zu sparen, was allerdings mit einem gewissen Risiko verbunden ist.

Die Laufzeit ist ein weiterer wesentlicher Faktor, der sowohl die monatliche Belastung als auch die Gesamtzinskosten beeinflusst und daher gut überlegt sein sollte. Kurze Laufzeiten bedeuten höhere monatliche Zahlungen, aber geringere Gesamtkosten, während lange Laufzeiten die monatliche Last senken, aber die gesamten Zinskosten erhöhen.

Letztlich ist es wichtig, dass Kreditnehmer ihre finanzielle Situation und ihre Risikobereitschaft realistisch einschätzen, bevor sie sich für eine Darlehensart und Laufzeit entscheiden. Eine sorgfältige Überlegung aller Optionen im Hinblick auf aktuelle und erwartete Lebensumstände sowie die Beratung durch einen Finanzfachmann, können dazu beitragen, das passende Darlehen für die jeweilige Situation zu finden.